仿制药的市场红利还能维持多久?

我们是仿制药大国,全国大大小小五六千家药企,生产销售的除了中成药就是仿制药,而药品市场规模则逐年增长,在全球仅次于美国,这种情况下,很多药企在过去数十年的发展过程中占尽市场红利,仿制药在市场上享受着原研药一样的待遇和销售额。

但最近几年明显日子不那么好过了,首先是国家医药产业战略的转变,支持创新药研发和仿制药一致性评价,目标是从制药大国转向制药强国,随着今年各省新一轮药品集中采购的启动,对通过仿制药一致性评价的药品的支持政策将陆续落地,而达不到这一要求的众多药企的产品将出局各地省标。

而这还仅仅是仿制药企业面临的第一个挑战,仿制药利润的降低将是大部分企业面临的另一大挑战。

日本的仿制药企目前正面临这种窘境,上月27日,日本富士胶片控股宣布,将于2019年3月31日解散下属经营仿制药的富士制药工业株式会社,解散的原因是因为日本药品市场环境急剧变化,未来很难有稳定的收益。

富士制药工业成立于2009年11月,由富士胶片和三菱商事共同出资组建,2010年4月正式营业,并在2012年和拜耳合作,销售其过专利期药品。

解散后,富士制药在销的56个产品,从今年10月1日起,将转移到东邦控股的医药品制造销售子公司共创未来药品,而富士制药和拜耳的合作也将于9月结束,10月以后由拜耳继续销售,还有一些生物仿制药也在考虑转移给其他公司。

富士胶片控股今年10月份预计将再整合富士化学工业两家集团下公司,未来专注癌症、CNS、感染三个领域的新药开发。

富士不是第一个砍掉仿制药业务的企业,今年3月份,卫材宣布和日医工就仿制药板块达成重大合作,将自身的仿制药公司 Elmed 逐步交给日医工,Elmed 在2019年4月成为日医工的全资子公司,卫材退出仿制药的直接制造和销售。

而另一家日本药企田边三菱制药在上年10月份也将仿制药子公司田边制药卖给了尼普洛,这个子公司已经在2014年和2015年连续两年出现运营赤字。

一边是日本政府强有力的对仿制药的支持,让日本仿制药市场扩大,在2017年9月仿制药的使用率是65.8%,而日本政府的目标是,到2020年9月仿制药的使用率提高到80%以上,据日本调查公司富士经济预测,这将使仿制药市场从2016年的8897亿日元,到2021年达到1兆2233亿日元。

但另一边则是,仿制药公司的收益将迅速下降,一些有研发能力的制药公司退出仿制药的生产和销售。

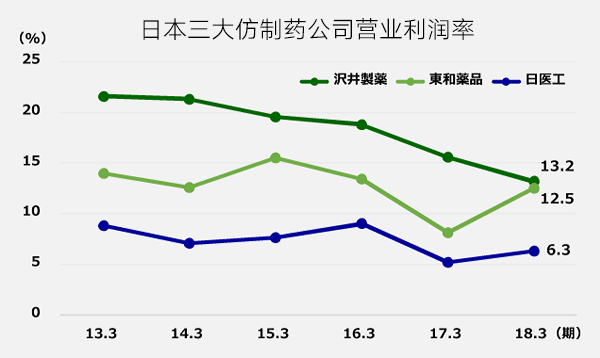

从下图日本三大仿制药公司东和药品、、日医工近5年的营业利润率推移来看,沢井制药从2013年的21.6%到2018年的13.2%,下降了8.4%,日医工也降低了2.5%,东和药品降低了1.5%。

主要原因在于,日本在今年4月的药价改革中,对于上市已达10年以上的品牌原研药,药价将在6~10年内降至和仿制药相同价格或者1.5倍的价格。

那么问题就来了,如果仿制药和原研药价格一样,出于质量和安全考虑,医生和患者当然倾向于选择原研药,接下来仿制药企就必须选择相应降价以实现差异化竞争,药价进一步降低,这是政府期待看到的,但是仿制药药企的利润空间将会进一步压缩。

随着药价降低和药企间竞争加剧,利润越来越低,而对于提高产品质量进行的生产设备的投资都会成为企业沉重的负担。

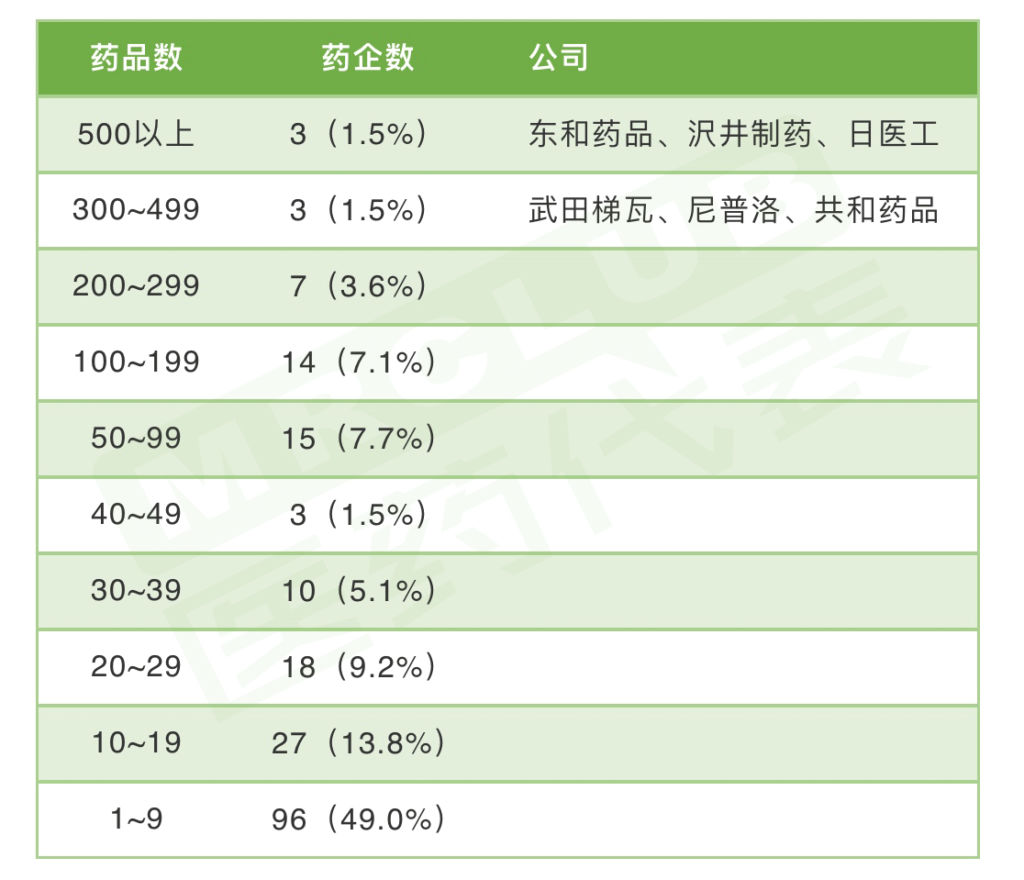

虽然日本药企远远少于我国,但日媒已经指出业界重组的必要性,据日本厚生省截至2017年4月6日对196家药企的统计,日本三大仿制药公司东和药品、沢井制药、日医工拥有超过500种以上药品,但50种以下产品的企业有154家,占了整体的近80%,仿制药小企业林立,对此,除了日媒外,日本仿制药协会去年也曾指出仿制药产业重组的可能性。

你看,这些和我们国内的情况是不是很相似,实际上随着全球人口走向老龄化,新药价格越来越贵,各国医疗支出都不堪重负,陆续都鼓励使用仿制药,然后出台的仿制药政策又刺激药企进行新一轮的竞争。

也许经过两三年的市场震荡后,当仿制药利润进一步降低,发生的情况就是一些小药企或退出,或被大仿制药企重组。

如果未来向这样发展,你需要提前考虑好的是,自己的位置将会在哪里?