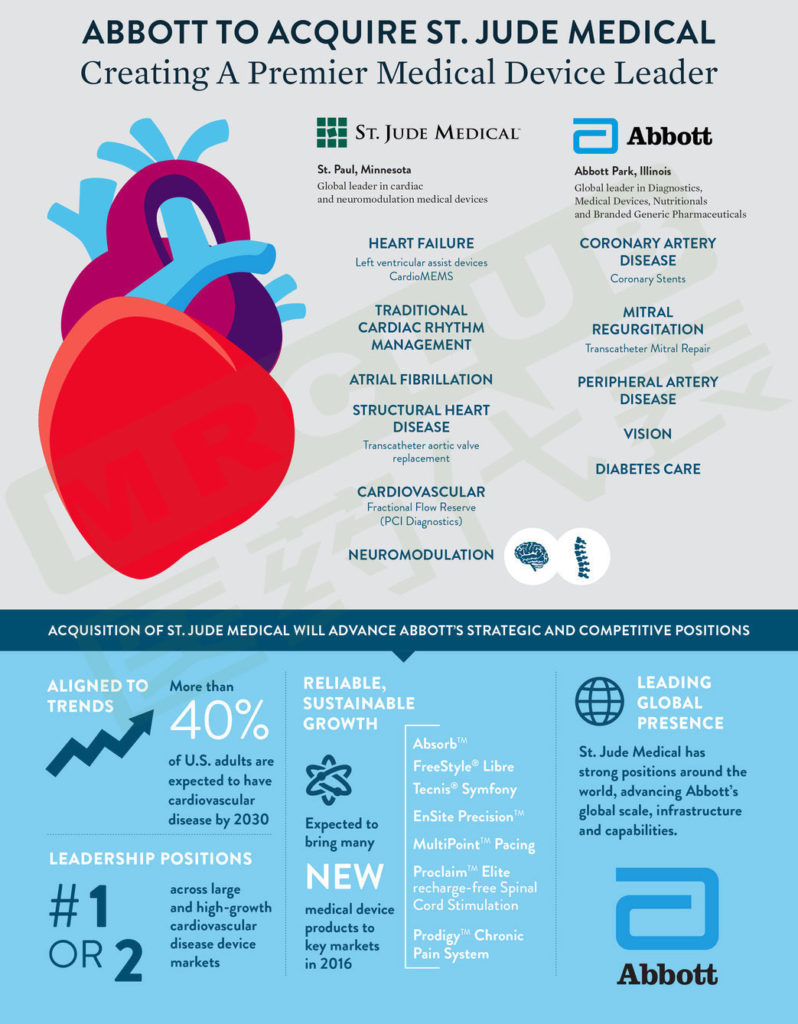

2016年第二大收购,雅培250亿美元豪取圣犹达

[dropcap]五[/dropcap]一前夕,土豪各种买买买啊,[highlight]赛诺菲93亿美元收购麦迪韦逊[/highlight],[highlight]艾伯维58亿美元收购Stemcentrx[/highlight],最壕的是[highlight]雅培制药[/highlight],今日凌晨正式宣布,已同意以大约250亿美元的价格收购医疗设备制造商圣犹达医疗公司(St.Jude Medical),以加强其心脏和神经系统设备业务。成为继年初英国药企Shire斥资320亿美元收购美国Baxalta后第二大收购案。

[hr]

北京时间4月28日晚间路透社称,雅培制药Abbot公司周四宣布,已同意以大约250亿美元的价格收购医疗设备制造商圣犹达医疗公司(St.Jude Medical),以加强其心脏和神经系统设备业务。

根据协议,圣犹达股东手中每股股票可获得46.75美元现金,加上0.8708股雅培股票,总计价值约85美元,较圣犹达周三收盘价溢价35%。

该交易已获得双方董事会批准,仍需要股东大会和监管机构批准,预计交易将于今年第四季度完成。

在医院追求更低医疗成本的背景下,医疗设备制造商正在通过合并来获取新的技术。近年来,美敦力公司(Medtronic Plc)和强生公司(Johnson & Johnson)都相继进行了近年来最大规模的收购。如今,雅培也加入了这一阵营。作为心脏支架行业的领导者,雅培的仿制药业务近年来在新兴市场不断壮大,其直接出售给消费者的营养品也取得了显著进展。

雅培和圣犹达两家公司表示,此交易将令圣犹达在心脏衰竭治疗设备、心导管和除颤器领域的强劲优势与雅培在冠状动脉介入及瓣膜修复方面的优势相结合,并预计至2020年,将产生5亿美元的销售和经营收益。

雅培表示,预计此项交易完成后第一年将帮助提升其调整后每股盈利,2017年将增加21美分,2018年将增加29美分。

被收购后的圣犹达将被并入雅培的心血管器械部门,该部门年度营收由此将达到87亿美元。

对于此次事件,摩根大通驻纽约分析师Michael Weinstein在一份致投资者报告中表示,“两家公司的协同效应是真实的,对于两家公司的整体设备投资组合而言,是一个很好的契合。”他补充道,“雅培将朝着一个全新的,更多元化的设备、诊断、营养品和仿制药公司方向发展。”

雅培制药股价周四盘初急跌7.3%,报每股40.62美元。相比之下,圣犹达医疗盘初则大涨25.9%,报每股78.00美元。

2-520x245.jpg)